赵柯:欧债危机后德国主导欧洲的权力来自何方?

欧元的诞生表面上宣告德国马克退出了历史舞台,但实际上德国马克从未消失,欧元在本质上是马克存在的另一种形式,它反而进一步放大了原先德国因马克作为国际关键货币所拥有的“国际货币权力”,而这一权力的核心则是对他欧元区成员国“融资能力”的掌控。所以,德国不仅在经济上是欧元最大的受益国,并且欧元作为一种政治制度给了德国主导欧洲提供了体制化的保障,欧债危机不过是让德国的这种能力愈加凸显,给了德国施展这一权力的机会。

“德国化”的欧元治理模式

欧元的治理模式和货币政策理念是完全是德国化的。在《马约》的谈判中德国坚持欧洲中央银行的独立性,使其不受成员国和欧盟行政机关的政治影响,这一方面是德国人想整体移植德国联邦银行的模式,另一方面也是为了防止其他成员国干涉欧元的运行,在货币问题上占有比德国更多的发言权。同时把保持物价稳定作为欧洲央行唯一的货币政策目标并以法律的形式确定下来,这反映的正是德国人的政策偏好。在这样的框架之下,德国在货币政策领域获得了与马克时期类似的宏观经济环境。

欧元成为了保证德国贸易顺差的“红头文件”

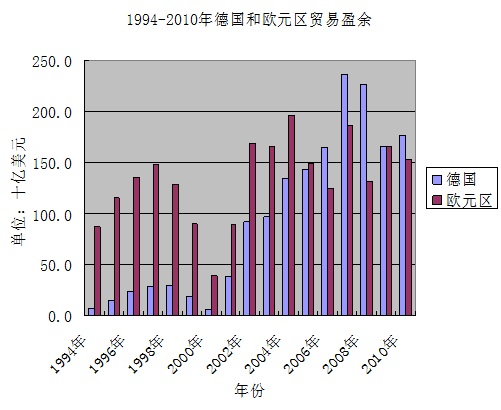

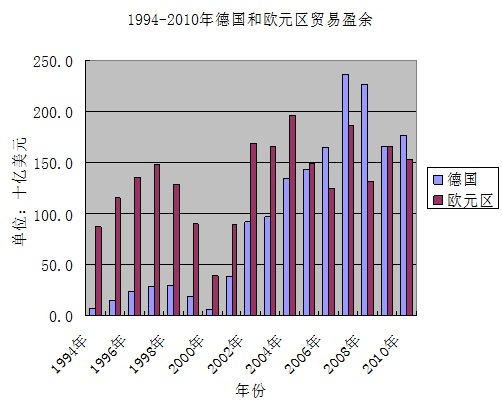

德国工业的竞争力被大大强化。欧元的引入一劳永逸地消除了欧盟统一大市场内部的汇率风险,并且实质等于让德国获得了相对“便宜”的汇率。同时其在欧盟中的竞争对手无法再通过货币贬值来赢得对“德国制造”的价格优势,如果说在“欧洲货币体系”的框架下其他成员国还具有退出汇率平价的权利,运用货币贬值的手段刺激本国的出口,那么欧元的使用几乎是不可逆的,由于不可估量的风险和成本,成员国退出欧元区的概率非常微小,这为“德国制造”彻底地消除了成员国之间“竞相贬值”所带来的风险,让原本就强大的德国工业的竞争力得到了极大的提升。所以,“德国制造”在欧元正式进入流通之后迅速地占据了欧盟市场中的主导地位,保证了德国经济的强劲增长。从图1可以看出,在欧元引入之前德国的贸易盈余在欧元区国家总量中的比重并不大,并且增长幅度较为平稳,当时欧元区其他国家大多处于顺差或者贸易平衡的状态。而在欧元引入之后德国的贸易盈余出现了跳跃式增长,在欧元区贸易盈余总量中的比重急剧增加,并且德国的贸易盈余已经超过了欧元区总量,这说明此时欧元区中许多国家已处于逆差状态。图2则为这一变化提供了解释,数据显示在欧元启动之后德国贸易盈余来自欧盟成员国的部分不断增长,并且在全球金融危机爆发前的2007年达到顶峰,占到了其贸易盈余总额的60%左右。而仅欧元区国家就吸纳了德国出口总量的近50%。这说明欧元引入后欧盟内部经济出现了不平衡的状况,一方面是德国积累了大量的贸易盈余,另一方面是其他成员国不断增加的逆差,而正是这些逆差构成了德国顺差的重要来源,这反映出的是“德国制造”已经牢牢地确立了在欧盟市场中的领先地位。欧元让德国经济享受到比马克时期更多的竞争优势,几乎成为了保证德国贸易顺差的“红头文件”,因为德国的这一优势是欧盟政治决议的结果,是其他欧元区成员国所无力改变的。所以当年德国工业界是统一货币坚定的支持者,并且积极地游说科尔政府接受欧元。

图1

数据来源:OECD, Economic Outlook,Volume 2011,Issue,No.90.

图2

数据来源:Eurostat,External and Intra-EU Trade: A Statistical Yearbook,2011.

欧元让德国有能力控制其他欧元区成员国的融资能力

欧元让德国有能力决定欧盟成员国国际收支调节的方式和融资能力。这在目前的欧洲主权债务中表现的尤为突出,这场危机在本质属于传统的国际收支危机,也就是以希腊为代表的逆差国通过发行政府债券从资本市场借钱来为本国逆差“融资”(Financing),不断地“借新账还旧账”,从而能够维持其国内超过其生产能力的过度的需求,但是当源于美国次贷危机的全球性金融风暴来临之时,资本市场开始变得谨慎,提高了借款的门槛,希腊和爱尔兰这些逆差国的借款成本突然上升致使其无法从资本市场正常融资,再加上这些国家原本的出口所得就无法抵偿其进口所需,一下子资金链断裂,“借新账还旧账”的游戏玩不下去了,危机也就爆发了。一个国家的逆差不会凭空出现,一定会表现为其他的国家的顺差,所以调节国际收支失衡就涉及到了顺差国和逆差国。在货币统一的背景下,汇率调节已经是不可能了,剩下的选项就很简单了:要么是作为顺差国的德国刺激内需扩大进口,削减贸易盈余;要么就是以希腊为代表的发生危机的国家紧缩经济,抑制内需扩大出口。然而德国人并没有重新调整其政策的意愿,而是要求发生危机的国家实行顺周期的紧缩政策,通过降低工资和福利水平,减少开支来重新提高竞争力,最终欧洲人还是决定采用“德国模式”来应对此次主权债务危机,这实际上是让出现危机的国家承担调节的成本和负担。虽然包括法国在内其他成员国对德国的立场表示异议,认为这种紧缩政策无助于陷入危机的国家恢复经济增长,反而会恶化他们处境加重危机,但是德国丝毫不为所动。在对危机国家的具体资金援助以及为防止危机蔓延和未来再次爆发危机而建立制度化的预防和援助机制等问题上,德国都处于中心,拥有最终的决定权。德国人拥有这一主导地位的关键固然在于其本身雄厚的财力,但更为重要的是德国在统一货币的制度框架下能够有效地对其他欧盟成员国融资能力进行控制。在实施统一货币的谈判中有两个条件是德国非常坚持的,一是要求保持欧洲中央银行的独立性,不允许其直接为成员国债务提供融资;二是通过《稳定与增长公约》严格限制成员国对内和对外举债的规模。在这种情况下,成员国想获取额外的资金只有两种方法:第一种是提高税率或者开辟新税种,以征税的方式解决资金问题。这显然在政治上不受选民欢迎,政府的支持率会因此而下降。第二种是提高本国的劳动生产力,通过赚取外贸易盈余来获得收入。这显然非一朝一夕之功可以达到,需要一个发展过程,在政府急需资金的情况下显得有些“远水解不了近渴”。其他成员国之所以最终仍然同意了德国人提出的苛刻条件,这是因为实施统一货币后其他成员国事实上可以“免费”使用德国人在资本市场上拥有的良好信誉,借此可以筹集到十分“廉价”的资金。

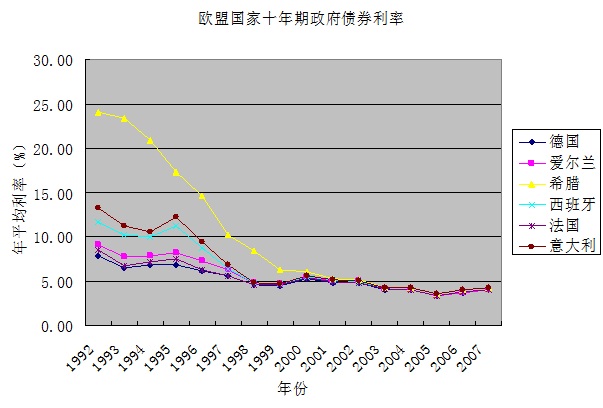

图3

数据来源:欧盟统计局

如图3所示,大多数欧盟成员国在加入欧元区之前其长期利率都大大高于德国,加入欧元区使他们的长期利率开始逐渐与德国趋同,这意味着能够很获得很“便宜”的资金。之前德国以马克计价的十年期国债利率一直在欧洲资本市场扮演着基准利率的角色,欧元的引入使得其他成员国与德国使用同一种货币发行国债,资本市场的投资者会认为德国在为其他成员国自觉不自觉地提供一种“隐形担保”,这相当于无形中其他成员国可以“搭便车”分享德国在资本市场良好的信誉,从而能够以低成本融资,否则的话像希腊和意大利等国内通胀率高、财政纪律松散的国家根本不可能从资本市场以接近德国的成本融资。以希腊为例,在加入欧元区之前其十年期政府债券的利率一度要超过20%才能从资本市场筹集到资金,而在加入欧元区之后其利率低到了5%以下,几乎与德国相当,巨大的利差让希腊获利不菲。特别是对于欧盟的逆差国来说,这几乎成为了他们获取资金的唯一渠道。“搭便车”的代价就是欧盟成员国自身融资能力的独立性大为减弱,同时加深了对德国的依赖。这种依赖在正常的经济发展时期是一种“皆大欢喜”的局面,许多成员国对此“甘之如饴”。但是在经济衰退和危机时期,这种“依赖”意味着要遵循德国人的“指挥棒”。欧洲主权债务危机爆发后许多成员国国债利率急剧提高,与德国的利差迅速拉大,“搭便车”的机会瞬间消失,并且经济增长放缓甚至出现了衰退。但这个时候欧洲央行根据法律规定不能直接对陷入危机的成员国施以援手,而成员国自身又缺乏独立的融资手段。在这种情况下,有能力提供解决危机所需资金的国家必须是财政状况良好,并且可以低成本从资本市场融资,符合这一条件的主要就是德国,很自然欧洲债务危机的解决也要依照德国人的路径来走。德国主导欧洲的色彩也就自然越来越浓了。

(联系 赵柯:zhaoke10@163.com)